年に一度で差がつく!お金持ちの家景見直し術

将来や老後のために生活防衛資金を貯めたいけど、何から手をつければ良いか分からない…。そんな悩みを抱えていませんか?実は「お金持ち」と呼ばれる人たちの多くは、収入を増やすだけでなく支出を最適化する習慣を持っています。この記事では、面倒な家計簿は一切不要で、年に一度、たった1ヶ月分の支出をチェックするだけで家計を劇的に改善する方法を高校生でも分かるレベルで解説します。この習慣が、将来の投資への第一歩になります。

なぜ「年に一度、1ヶ月分」だけで効果絶大なの?

「家計の見直し」と聞くと、毎日レシートとにらめっこして家計簿をつける…そんなイメージがあり、始める前から「面倒くさそう」「どうせ続かない」と感じてしまいますよね。実際、家計簿に挫折した経験がある人は少なくありません。

しかし、ご安心ください。毎日記録する必要はありません。年に一度、たった1ヶ月分のデータと向き合うだけで、家計は大きく変わります。なぜなら、1ヶ月分の支出を詳しく分析すれば、あなたのお金の使い方の「クセ」や「改善すべき点」が驚くほど明確になるからです。この方法は、いわば年に一度の「家計の健康診断」。これなら、忙しいあなたでもきっと実践できるはずです。

STEP 1:【行動編】まずはアプリで全支出を”見える化”

何よりもまず、行動から始めましょう。難しいことは一切考えず、現代の最強ツールである家計簿アプリを導入します。手作業でレシートを集計するのは時間もかかる上に、挫折の最大の原因です。

アプリを使えば、あなたが持っている銀行口座、クレジットカード、証券口座などを連携するだけで、全ての支出が完全に自動で記録され、円グラフなどで分かりやすく”見える化”されます。

なぜ「マネーフォワード for 住信SBIネット銀行」がおすすめなのか?

数ある家計簿アプリの中でも、特におすすめしたいのが「マネーフォワード for 住信SBIネット銀行」です。口座と連携できる資産管理機能です。

マネーフォワード for 住信SBIネット銀行(App Store)

マネーフォワード for 住信SBIネット銀行(Google Play)

これは、人気の家計簿アプリ「マネーフォワード ME」のシステムを利用していますが、本家との大きな違いがあります。一般的な「マネーフォワード ME」の無料版では、連携できる金融機関の数が4つまでという制限があります。これでは、給与振込口座、クレジットカード2枚、証券口座を登録したら、もう枠が埋まってしまいます。

一方で、「マネーフォワード for 住信SBIネット銀行」では、10個までの金融機関を登録できるため、あなたの支出の全体像をより正確に、かつ無料で把握することが可能です。お金の出入り口をすべて登録することが、正確な現状把握の鍵となります。

具体的な手順はたった2つ

- アプリを準備し、金融機関をすべて連携させる

まずはアプリをスマートフォンにダウンロードします。そして、お使いの銀行口座、クレジットカード、電子マネー、証券口座など、お金の出入りがあるものを思い出せる限りすべて連携させましょう。一度この設定を済ませてしまえば、あとはアプリが24時間365日、あなたのために働き続けてくれます。 - 1ヶ月間、いつも通り生活する

連携が完了したら、あとは特別なことをする必要は一切ありません。いつも通りに生活してください。その間、アプリがあなたの支出データを自動で記録し、「食費」「交通費」「水道光熱費」といった項目に自動で仕分けまでしてくれます。この手軽さこそ、継続の秘訣です。

STEP 2:【解析編】支出を”固定費”と”変動費”に分けて理解しよう

さて、1ヶ月分のデータがアプリに溜まったら、いよいよ解析の時間です。ここであなたの将来を変える、非常に重要な考え方をご紹介します。それは、支出を「固定費」と「変動費」に分けて考えることです。

そして、私たちが特に着目すべきなのは「固定費」です。なぜなら、固定費は一度見直すだけで、その節約効果が半永久的に続くため、時間対効果が抜群に高いからです。

例えば、月々の通信費を2,500円安くできたとしましょう。これは、年間で30,000円(2,500円×12ヶ月)もの節約になります。この30,000円があれば、株式投資を始めて将来の資産を育てる元手にもなります。

この視点を持ちながら、アプリが自動で仕分けしてくれた項目を、どちらに当てはまるか見ていきましょう。

- 固定費: 毎月ほぼ決まって出ていくお金。意志に関わらず引き落とされることが多い。

- 具体例: 家賃(住宅ローン)、水道光熱費の基本料金、通信費(スマホ・ネット)、保険料、サブスクリプションサービスの料金(Netflixなど)、車の維持費、ジムの会費など。

- 変動費: あなたの行動によって、月ごとに支払額が変わるお金。

- 具体例: 食費、日用品費、交際費、趣味・娯楽費、交通費、被服費、医療費など。

この2つに分けてそれぞれの合計金額を把握することで、どこにメスを入れるべきか、家計の見直しのターゲットが明確になります。

STEP 3:【改善編】削減効果大!真っ先に”固定費”を見直そう

支出の全体像が見えたら、いよいよ改善行動です。STEP2で理解した通り、真っ先に手をつけるべきなのは、削減効果が大きく、一度見直せば効果がずっと続く「固定費」です。

【固定費】一度の見直しで、効果がずっと続く項目

- 通信費(スマホ・ネット代):

今や生活に不可欠な通信費ですが、大手キャリアを使っているなら格安SIMへの乗り換えを検討しましょう。同じデータ量でも月々の料金が数千円単位で安くなるケースは珍しくありません。

スマホ通信料を劇的に安くする方法!データ量別おすすめ格安SIMプラン徹底比較 - 保険料:

社会人になった時に親に勧められるがまま加入した保険、そのままにしていませんか?結婚や出産などライフステージが変われば必要な保障も変わります。本当に必要な保障だけを残し、積み立て保険や車両保険、医療保険などの不要な特約を解約するだけで、月々の負担を大きく減らせる可能性があります。

その保険入った方がいい?本当に必要な保険の選び方 - サブスクリプションサービス:

動画配信、音楽配信、ニュースアプリ、スマホの安心サポート料など、初月無料で登録したまま忘れているサービスはありませんか?アプリの利用履歴などから、利用頻度の低いものは思い切って解約しましょう。一つ一つは少額でも、積み重なると大きな金額になります。 - 住居費(家賃・住宅ローン):

固定費の中で最も大きな割合を占める聖域ですが、見直しの効果は絶大です。賃貸の場合は、更新のタイミングで家賃交渉を試みる、収入に見合った物件へ引っ越すといった選択肢も、長期的に見れば大きな資産形成に繋がります。

住宅ローン金利:固定 VS 変動?3000万ローンで検証

【変動費】日々の「ちょっとした意識」で差がつく項目

固定費の見直しが終わったら、変動費にも目を向けてみましょう。ただし、変動費の切り詰めすぎは生活の満足度を下げてしまうため、「無理なく」「ゲーム感覚で」取り組むのがコツです。

- 食費: 毎日コンビニで昼食やお茶を買うのをやめ、週に2〜3回お弁当や水筒を持参するだけでも、月に数千円の節約になります。

- 交際費・娯楽費: 月に使える予算をあらかじめ決めておきましょう。「今月はあと〇円」と意識するだけで、無駄な出費を抑えられます。

- 日用品費: ポイント還元率の高い日や、キャッシュレス決済のキャンペーンを上手に活用し、お得に買い物を楽しみましょう。

まとめ:年に一度の「家計棚卸し」で、お金に強い自分になる

毎日家計簿をつけるのが苦手でも、全く問題ありません。年に一度、便利なアプリを使って1ヶ月分の支出と向き合うだけで、あなたのお金の流れは確実に改善できます。

この「年に一度の支出チェック」は、家計の健康診断です。

現状を正しく把握し(STEP1)、どこに課題があるかを分析し(STEP2)、具体的な改善策を打つ(STEP3)。このサイクルを年に一度回すだけで、あなたの家計は着実に強くなります。

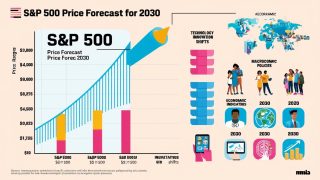

そうして生まれた毎月数千円、数万円の余裕資金が、あなたの生活防衛資金となり、将来の安心を築き、株式投資などを通じてお金がお金を生むサイクルを作るための貴重な元手となります。

さあ、将来のお金持ちの自分への第一歩として、まずは今日、アプリ「マネーフォワード for 住信SBIネット銀行」をダウンロードし、金融機関の連携設定を終えてみませんか? そして、固定費の中身を確認してください!この小さな行動が、あなたの未来を大きく変えるはずです。