「将来のために資産形成を頑張っているけど、5000万円貯まったら生活はどう変わるの?」そんな期待と不安をお持ちではないでしょうか。実際の「金融リテラシー教室」の管理人「ゴウ」の実体験・実行動を基に紹介します。

なお、当ブログではこれまで、金融資産「1000万円」「2000万円」「3000万円」と各資産ステージでの変化について解説してきました。今回はその続編として、これまでのステージとは重複しない、人生のゲームチェンジャーとなりうる「資産5000万円」の世界を深掘りします。この記事を読めば、5000万円がもたらす「老後の安心感」と「新たな目標」が具体的に分かり、あなたの資産形成のモチベーションが燃え上がること間違いなしです!過去の記事が気になる方は、ぜひそちらもご覧ください。

「老後の資金」が準備できている安心感

多くの人が資産形成を行う最大の理由は「老後の不安」ではないでしょうか。金融資産5000万円は、この漠然とした不安を「絶対的な安心感」に変えるほどのインパクトを持っています。

年金だけでは生活できない?具体的な不足額をシミュレーション

あなたの家庭のモデルケースとして、老後は夫婦ともに個人事業者(厚生年金無し)で、受け取る公的年金がそれぞれ月7万円(夫婦合計で月14万円)だと仮定します。

一方で、老後の生活費として「月30万円(年間360万円)」を想定すると、家計の収支はどうなるでしょうか。

- 年間の生活費: 360万円

- 年間の年金収入: 14万円 × 12ヶ月 = 168万円

- 年間の不足額: 360万円 – 168万円 = 192万円

毎年約192万円もの金額が不足するという現実は、大きな精神的負担となります。

年間200万円の不労所得がすべてを解決する

ここで、資産5000万円が真価を発揮します。仮にこの資産を年利5%で運用できたとしましょう。

- 年間の運用益(税引前): 5000万円 × 5% = 250万円

- 税金(約20%): 250万円 × 20% = 50万円

- 年間の運用益(税引後): 250万円 – 50万円 = 約200万円

この手取り約200万円の不労所得が、年金生活を劇的に変えます。先ほどの年間不足額192万円を、この運用益だけでほぼ全額カバーできるのです。

これは、節約を意識せずとも生活が成り立つことを意味します。旅行に行ったり、趣味にお金を使ったり、孫にお小遣いをあげたり…。「お金が足りない」というストレスから解放され、病気や介護といった万が一の出費にも、5000万円の元本に手を付けることなく備えられる。この精神的な余裕こそが、資産5000万円がもたらす最大の価値の一つです。

老後まで時間があるなら、資産はさらに増えている

もし、5000万円を達成してから老後を迎えるまでにまだ時間がある場合、その安心感はさらに増大します。

例えば、5000万円を達成してから老後開始まで5年間あるとしましょう。この間、追加の投資を一切せずに年利5%で運用を続けるだけで、資産はどうなるでしょうか。

- 5年後の資産額: 5000万円 × (1.05)^5 ≒ 6381万円

たった5年間で、資産は1300万円以上も増える計算になります。老後を迎える頃には、さらに大きな資産が土台となるため、より豊かな生活を送ることも、資産を次世代に残すことも可能になります。

新たな目標:「富裕層」への挑戦

5000万円という資産は、守りに入るためのゴールであると同時に、さらなる高みを目指すためのスタートラインでもあります。これまでの「貯める」ステージから、「守り、最適化し、さらに増やす」という新たなステージへと移行するのです。

「富裕層(1億円)」への道筋が見えてくる

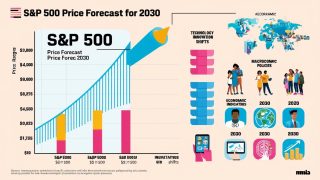

資産形成の世界では、5000万円から1億円への道のりは、0から5000万円に到達するよりも格段に短いと言われています。なぜなら、複利の力が加速度的に働くからです。

仮に、資産5000万円を年利7%で運用できたとしましょう。この場合、追加の投資を一切しなくても、資産が倍の1億円に到達するまでの期間は、複利計算でおよそ10.2年です。

これまで20年、30年かけて貯めてきた5000万円が、次の10年で倍になるかもしれない。この「資産増加の加速」を実感すると、「富裕層」という、かつては雲の上の存在だった目標が、現実的な次のターゲットとして明確に見えてきます。これは、資産形成を続ける上での強力なモチベーションになるでしょう。

新たな目標:「節税」という新課題

新たな課題「節税」への取り組み

資産が増えるにつれて、これまであまり意識してこなかった「税金」という新たな課題が重要性を増してきます。株式の配当金や売却益には約20%の税金がかかりますが、所得が増えるにつれてこの負担は決して無視できないものになります。

そこで「ゴウ」が検討・勉強を始めたのが「マイクロ法人の設立」です。

これは、自身の資産を管理するためだけの会社を作るという手法です。法人化することで、以下のようなメリットが生まれます。代表的な例を下記に記載します。

- 社会保険料の最適化: 個人事業主だと所得に応じて国民健康保険料が上がりますが、法人化して役員報酬を適切に設定することで、社会保険料の負担をコントロールし、削減できる場合があります。

- 経費計上の範囲拡大: 家賃やPC代など、個人では経費にしにくいものも、事業に必要な経費として計上できる幅が広がります。

もちろん、法人設立・維持にはコストがかかりますが、それを上回る節税メリットが期待できるのがこのステージです。単にお金を増やすだけでなく、税金というルールを理解し、資産を最適化する「経営者」としての視点が求められるようになります。管理人「ゴウ」はこのぐらいの資産額の時、法人の設立を勉強・検討し始めました。

まとめ:5000万円は最高のスタートライン!今日から行動しよう

この記事では、金融資産5000万円を達成した先にある、リアルな世界のほんの一部をご紹介しました。

5000万円という資産は、多くの人が抱える「老後のお金の不安」を解消する強力なセーフティネットです。しかし、その真価は、守りに入ることだけではありません。それは「富裕層」という新たな目標への挑戦権であり、個人から「資産を管理する経営者」へと視点を引き上げる、人生の新たなステージへの招待状なのです。

この記事で、5000万円達成後のリアルな景色が少しでも見えたでしょうか。それは決して夢物語ではありません。今日この記事を読んでくれた時点で、あなたも5000万円を目指す資格はあるはずです!